美国和其他富裕国家发行的政府债券,通常被视作是全球最安全、流动性最强的资产。然而,在投资人对全球银行业健康状况的担忧持续近一周后,国债市场周三也面临了巨大压力。

交易员表示,美国国债和德国国债这两个关键市场的流动性出现大幅下降。瑞士银行业巨头瑞士信贷集团周三在欧洲市场暴跌了约24%,加剧了投资者的担忧。

流动性枯竭的现象往往反映在市场深度、做市价差等常用的流动性指标,这些指标在短时间内大幅恶化。这些交易员指出,价差扩大和执行速度放缓等困难,现在正在从债市蔓延到许多其他市场,包括期权、期货和利率互换等衍生品市场。企业和交易员通常会利用这些衍生品提前几周和几个月来锁定价格,对冲风险。

毫无疑问,当前的债市交易是疯狂的。蒙特利尔银行资本市场美国利率策略主管Ian Lyngen表示,周三美国国债市场的交易量似乎是常规水平的两倍左右。而市场对美国国债和与其他政府债券挂钩的衍生品的价差(反映买入和卖出报价之间的差距)远高于上周,这通常是市场焦虑的迹象。

衡量债券市场波动性的ICE美银Move指数周三升至了至少三年来的最高水平,甚至已超过了2020年3月疫情初期市场崩盘期间的水平。

债市流动性乌云笼罩

买卖美国国债的便利性,使其成为了华尔街一系列交易的基石,国债也常被用来存放资金或作为贷款的抵押品。

当债市流动性崩溃时,由此产生的动荡可能会迅速蔓延到其他资产,对从股票到货币的一切市场产生冲击,最终也会影响抵押贷款和其他贷款的利率。

自金融危机以来,对美国国债流动性的担忧就一直存在,这反映了市场规则的变化,以及大型银行在许多领域的作用减弱。而许多交易员和投资者表示,周三的市场比他们近年来看到的更为紧张。

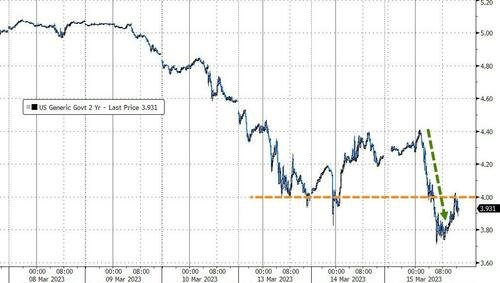

Wedbush Securities董事总经理Arthur Bass表示,与利率衍生品挂钩的期权价格周三大幅波动。在最近几天出现大幅波动后,许多交易员匆忙对两年期美国国债市场的动荡进行对冲。“市场是在贪婪和恐惧的基础上运行的,而现在,恐惧完全压倒了贪婪。”

在周三纽约时间上午9:14左右,利率期货市场一度出现了罕见的熔断,与有担保隔夜融资利率(SOFR)相关的6月、7月和8月期货,以及8月和9月联邦基金利率期货的交易一度出现了约两分钟的暂停。

此前一天,美国2年期、10年期和30年期国债的买卖价差,就均已跃升至了至少半年来的最高水平。

美债收益率在周三再度大幅收跌,2年期美债收益率一天内重挫约35.2个基点至3.898%,重新失守了4%关口,同时也刷新了2022年9月以来的最低水平。在短短不到一周的时间里,这一与美联储利率变动关联紧密的收益率指标就已经累计重挫了逾100点。

其他各期限美债收益率隔夜也普遍走低:5年期美债收益率下跌31个基点报3.551%,10年期美债收益率下跌24.2个基点报3.457%,30年期美债收益率下跌17.1个基点报3.641%。与此同时,美债收益率曲线的倒挂(债券市场的经典衰退指标)本周开始以创纪录的速度解除。

一些交易员表示,这是他们职业生涯中见过的最疯狂的市场波动之一,上一次出现类似的场景,或许还要追溯到上世纪80年代初美联储前主席沃尔克在任时。

Penn Mutual Asset Management投资组合经理Zhiwei Ren表示,他的从业经历里不曾记得债券市场有过如此动荡的时候。最近几天,互换合约的利差是通常规模的四倍乃至更多,同时成交也正需要等待更长的时间。

银行业疾风牵动债市骤雨

导致当前混乱的一个因素是,大量资金 正突然间流入和流出美国国债。对这一所谓避险资产的需求通常在市场承压时上升,但在过去一年的大部分时间里,随着美联储和全球其他央行为遏制高通胀而大幅加息,债券价格一直面临着压力。

这种不受控制的交易背后的一个驱动因素是:过去一周全球经济增长和通胀前景发生了重大变化,人们愈发担心美欧银行业的困境可能预示着经济将大幅放缓乃至衰退。

总部位于芝加哥的自营交易公司DRW Holdings LLC的创始人兼首席执行官Donald Wilson Jr表示,两场潜在银行业危机的出现,导致了固定收益曲线的大幅重新定价和波动性大幅飙升。因此,价差在难以匹配下明显扩大,流动性也变得更差。

PineBridge Investments的多资产投资组合经理Hani Redha表示,现在与美国国债交易员进行交谈时,你几乎不可能不抱怨美国国债市场糟糕的流动性。

事实上,近年来美债市场的流动性问题就一直困扰着交易员、监管机构和投资者。美国财长耶伦在去年四季度曾多次对债市运作感到担忧。

投资者表示,那些在2008年全球金融危机之后加强银行监管体系措施所带来的后遗症——更严格的资本规则和对杠杆使用的限制,迫使它们持有更多资本,从而有效地减少了对风险较高资产的储备。这加剧了长期以来对交易便利性的担忧,同时又削弱了银行在买家和卖家之间充当中间人的能力。

最近,债券市场在萧条-繁荣间的反复转变,也考验着进一步加剧了流动性的压力。

三年前的新冠疫情崩溃迅速让位于2020年底和2021年刺激计划推动的市场复苏,然后是2022年的通胀恐慌,美联储开始了数十年来最激进的加息周期。这些事态发展都对债券市场构成了考验,大量资金流动改变了方向,让许多交易员手足无措,迫使头寸发生重大变化。

据法国兴业银行的数据,大宗商品交易顾问(CTA)等算法驱动的基金最近几周在美国国债市场建立了大量看跌头寸。然而,债券价格此后迅速上涨,收益率急跌,令一些交易员措手不及,加剧了价格波动。

总部位于伦敦的资产管理公司Ruffer LLP的投资总监Matt Smith表示,许多做空债券的基金“可能已经触及止损点,不得不转而成为买家”。

Smith补充称,美国政府救助银行储户的行动消除了一种不确定性,但可能会使另一种不确定性永久化。政府和美联储官员安抚银行储户的做法,搅乱了投资者对他们抗击通胀决心的假设,这一转变预示着未来将出现进一步的混乱交易。

Smith表示,“正如同有句格局所说的,你永远无法抑制波动性,你只能将其转移到其他地方。”