本报记者 刘琪

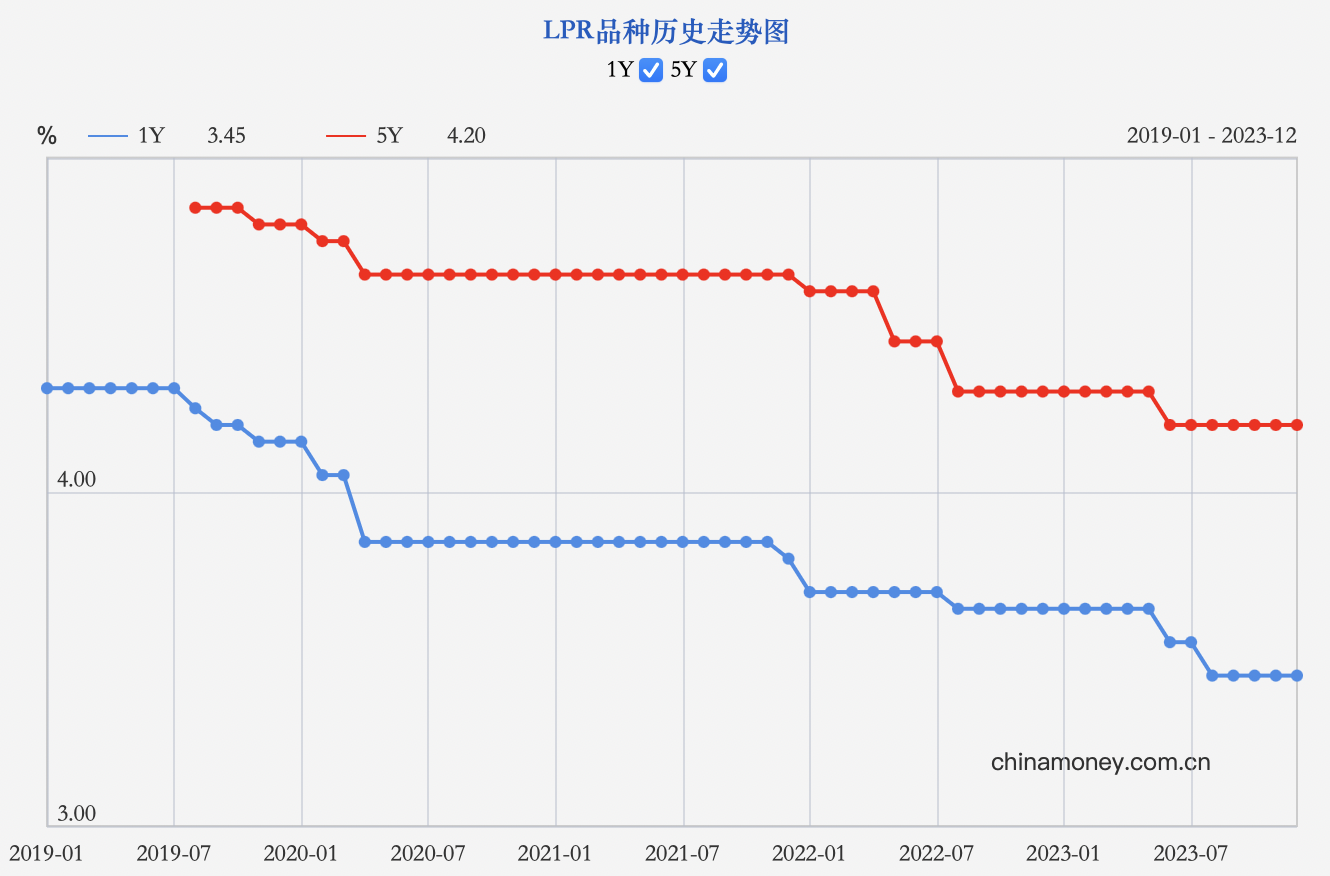

12月20日,2023年最后一期LPR(贷款市场报价利率)出炉。

图片来源:央行网站

中国人民银行(下称“央行”)授权全国银行间同业拆借中心公布,2023年12月20日,1年期LPR为3.45%,5年期以上LPR为4.2%。两个品种报价均与上月持平。

图片来源:央行网站

自8月份非对称下调以来,LPR已经连续4个月“按兵不动”。在分析人士看来,本月LPR保持不变主要与MLF(中期借贷便利)政策利率维持不变、市场利率延续高位运行、银行净息差持续承压等因素有关。

MLF利率作为LPR报价的锚定利率,其变动会对LPR产生直接有效的影响。12月15日,央行在续作本月MLF时操作利率维持2.5%不变,表明本月LPR报价基础并未发生变化,已在很大程度上预示了本月LPR也将维持不变。

民生银行首席经济学家温彬对《证券日报》记者表示,近期短期和中长期市场资金利率位于高位,超出政策利率水平,意味着银行资金成本较前期明显上升,直接削弱了报价行下调LPR报价加点的动力。

从流动性扰动因素来看,温彬分析,当前特殊再融资债发行虽有所放缓,但伴随万亿国债增发逐步落地,继续对流动性形成抽水;在加强“均衡投放”要求下,年末信贷投放也有较大的资金需求,中长期流动性仍面临较大压力。与此同时,临近年末,机构跨年资金需求明显增强,银行间市场流动性扰动因素依然较多。

东方金诚首席宏观分析师王青谈到,在近期政府债券大规模发行背景下,尽管央行在11月份和12月份连续大额加量续作MLF,但市场资金面整体依然偏紧。

Wind数据显示,11月份,1年期商业银行(AAA级)同业存单到期收益率月均值升至2.59%,已连续两个月高于2.5%的MLF操作利率;进入12月份,截至12月19日的月内收益率均值进一步升至2.64%。截止到12月19日,12月份以来DR007(银行间市场存款类机构7天期回购加权平均利率)均值为1.82%,也处于短期政策利率上方。

王青表示,存量首套房贷利率下调不可避免地会对银行利息收入带来一定影响。银行净息差在9月末降至1.73%后,四季度可能还会有一定幅度下行。这意味着当前银行对资产收益水平会更加重视,缺乏主动下调LPR报价的动力。

近期召开的中央经济工作会议强调,“稳健的货币政策要灵活适度、精准有效”“促进社会综合融资成本稳中有降”。另外,央行在《2023年第三季度中国货币政策执行报告》中指出“持续发挥好LPR改革效能,增加LPR对实际贷款利率的指导性”。

温彬认为,这意味着2024年央行大概率仍将引导LPR适度下行,进而推动融资成本稳中有降,激活生产消费信贷需求。不过,结合央行前期提出的维持银行息差和利润在合理水平,也意味着监管层不希望出现过低的贷款利率,从而为银行留存实力应对化债,保持稳健可持续经营,并提升资金运行效率,防止因企业贷款利率过低等造成的资金空转套利行为。在“市场利率+央行引导→LPR→贷款利率”的利率传导机制下,LPR和新发贷款利率进一步下行空间将有所收窄。

温彬进一步表示,为实现“灵活适度、精准有效”,结构性工具也有望发挥更大作用。通过总量与结构性工具相结合,降低投资和消费成本,满足实体经济融资需求,达到“稳总量、调结构、降成本”等多重效果。PSL等结构工具、房地产领域的“定向降息”仍在政策工具箱中。

王青认为,在物价水平仍将低位运行的前景下,着眼于提振内需,支持地方债务风险化解,2024年降息降准都有空间。基于宏观经济走势,预计2024年上半年MLF操作利率有可能下调1次,届时两个期限品种的LPR报价将跟进下调,进而“促进社会综合融资成本稳中有降”。即使2024年MLF利率保持不动,5年期以上LPR报价不做调整,着眼于推动房地产行业尽快实现软着陆,预计政策面也会通过全面下调房贷利率下限等方式,引导居民房贷利率较大幅度下行。

(编辑 孙倩)