鲍威尔释放最新信号。

当地时间12月4日周三,美股三大股指集体收涨,均创历史新高。截至收盘,道指涨0.69%,纳指涨1.30%,标普500指数涨0.61%。

经济数据方面,美国11月ADP就业人数增加14.6万人,预估为增加15万人,前值为增加23.3万人。

美联储主席鲍威尔表示,随着时间的推移,美联储将逐步走向更中性的利率,尽管下行风险低于预期,但美联储在寻找中性利率时可以保持谨慎。

美股三大股指齐创历史新高,美联储谨慎接近中性利率

当地时间12月4日周三,美股三大股指集体收涨。截至收盘,道指涨308.51点,涨幅为0.69%,报45014.04点;纳指涨254.21点,涨幅为1.30%,报19735.12点;标普500指数涨36.61点,涨幅为0.61%,报6086.49点。

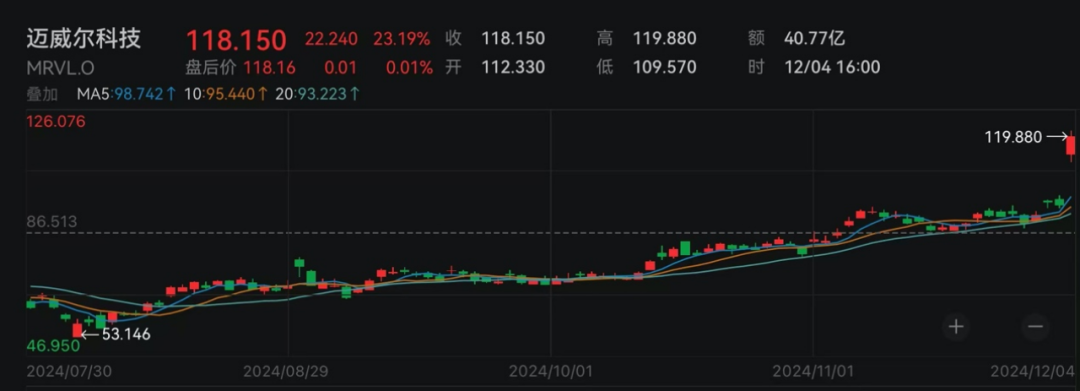

三大股指均创下收盘历史新高,英伟达涨3.47%领涨大型科技股。迈威尔科技涨超23%,公司第三财季盈利超预期,并发布了强劲的第四财季业绩指引。赛富时涨逾11%,第三财季业绩超预期,并上调全年营收指引。

由安德鲁·泰勒领导的摩根大通市场情报团队表示:“鉴于积极的宏观环境、盈利增长以及美联储继续支持市场,我们在年底前仍保持战术看涨。”

全球资产管理巨头先锋集团表示,投资者对美国股市人工智能(AI)股票的热捧已透支其短期发展潜力,相关企业股价可能面临“修正”风险。与此形成对比的是,贝莱德发布2025年展望,提出将增持美国股票,认为人工智能主题仍具广阔增长空间。先锋集团的谨慎态度突显了市场对AI领域高估值的担忧,而贝莱德则更关注其技术扩张的长期潜能。

经济数据方面,美国11月ADP新增就业14.6万人,低于预期的15万人,并创下4个月新低。同时,10月数据被大幅下修至18.4万人。分析指出,尽管数据放缓,但劳动力市场仍具韧性,对美联储来说是利好消息。分行业看,医疗、教育和建筑业招聘增长显著,而制造业就业人数减少2.6万人,创一年多来最大降幅。此外,留任者工资增速创25个月新高,表明薪资压力仍存。

消息面上,美联储主席鲍威尔周三在《纽约时报》主办的DealBook会议上发表讲话,他表示美国经济表现好于9月预期,这使美联储在调整利率时能够更加谨慎。美联储将逐步靠近中性利率,但当前不会急于行动。

鲍威尔最喜欢的经济晴雨表之一《褐皮书》显示,美国11月经济活动略有增长,企业对未来需求表现出更乐观的预期,大多数地区预计增长将温和提升,消费支出整体保持稳定。然而,报告也描绘出一幅较官方统计更为黯淡的经济图景:增长率接近于零,招聘活动低迷,物价仅小幅上涨。报告指出,通胀温和上升,企业因消费者价格敏感性提高而变得难以转嫁成本,工资增长也趋于放缓。企业预计就业将保持稳定或小幅增长。

尽管通胀率仍高于2%的目标,但鲍威尔认为通胀正逐步缓解,尤其是住房成本有所放缓。美国失业率依然处于历史低位,显示劳动力市场保持强劲。鲍威尔指出,美联储9月的降息是对就业市场的支持,但未来利率调整将依赖即将发布的就业和通胀数据。针对市场对美联储可能于12月会议再次降息的预期,鲍威尔呼吁保持灵活性。他强调,美联储不会对美元政策发表意见,债务水平也不会影响利率决策。同时,他提到比特币被视为投机性资产,其主要竞争对手是黄金而非美元。

此外,在本周三的访谈中,鲍威尔再次重申美联储作为央行的独立性得到国会支持,并且在会议主持人问到“影子美联储主席”的设想时直接否认,称完全不认为这种设想有任何可能。他表示,国会山非常普遍地支持美联储的独立性,并不担心美联储失去独立性的风险。对经济和货币政策所处的位置感觉非常良好,完全不认为美联储“影子主席”的想法会有任何可能。

与此同时,美联储其他几位官员呼吁在政策宽松上保持耐心与谨慎。圣路易斯联储行长穆萨莱姆表示,尽管未来两年通胀可能趋向2%,但近期数据显示通胀停滞风险增加,因此降息步伐应放缓。他认为,降息过快的风险大于宽松不足的风险。里士满联储行长巴尔金指出,希望制定更为“限制性”的政策,并强调“正常化”需要更缓慢的节奏。

其他市场方面,特朗普选择数字资产拥护者、资深金融监管人士保罗·阿特金斯担任美国证券交易委员会主席。现任SEC主席加里·詹斯勒计划于1月20日卸任。受消息影响,比特币盘中触及99000美元,截至发稿,比特币日内涨近3%,报98531美元。

美元指数下跌0.04%,在汇市尾市收于106.321。截至纽约汇市尾市,1欧元兑换1.0514美元,高于前一交易日的1.0504美元;1英镑兑换1.2700美元,高于前一交易日的1.2668美元。

国际油价下跌,截至当天收盘,纽约商品交易所2025年1月交货的轻质原油期货价格下跌1.40美元,收于每桶68.54美元,跌幅为2%;2025年2月交货的伦敦布伦特原油期货价格下跌1.31美元,收于每桶72.31美元,跌幅为1.78%。

苹果评估AWS最新AI芯片,开拓多元化AI训练方案

板块方面,标普500指数十一大板块5涨6跌。其中,信息技术板块以1.77%的涨幅领涨,能源板块领跌,跌幅为2.47%。

热门科技股普涨。超微电脑涨近4%,英伟达、美光科技涨超3%,甲骨文、亚马逊、礼来涨超2%,特斯拉、谷歌A、微软、博通、超威半导体涨超1%,奈飞、台积电涨近1%,Arm、高通、阿斯麦、思科、meta小幅上涨,德州仪器小幅下跌,英特尔跌超2%。

苹果涨0.15%。苹果正积极评估亚马逊云计算部门AWS的最新AI芯片是否适用于“苹果智能”等模型的预训练。苹果机器学习与AI高级总监伯努瓦·杜宾表示,苹果已使用亚马逊的Interentia和Graviton芯片提升搜索服务效率达40%,并计划采用其最新发布的Trainium2芯片进行专有模型预训练,预期效率可提升50%。亚马逊CEO 马特·加曼周二曾表示,苹果是Trainium芯片的早期测试者,并展现了打造“苹果智能”的愿景。

这一合作展示了非英伟达AI芯片的潜力,或打破高端GPU的垄断格局。分析认为,苹果在AWS平台上的高调亮相,不仅巩固双方合作,还为云服务领域竞争注入新变量,同时向行业释放重要信号:AI训练方案正在多元化。

谷歌A涨1.77%。谷歌云周三表示,已与欧洲最大航空集团法航荷航(Air France-KLM)合作,在该航空集团的数据上部署生成式人工智能技术。谷歌云在一份声明中表示,法荷航空集团拥有551架运营中的飞机,2023年将运送9300万乘客,其商业和货运航班产生了大量数据。谷歌云的人工智能解决方案将把这些数据用于分析乘客偏好和旅行模式、预测飞机维修等领域。法航荷航将保留对其数据的完全所有权和控制权。

meta涨0.02%。据报道,meta全球事务总裁尼克.克莱格在接受采访时表示,扎克伯格打算在有关保持美国在科技领域领导地位的讨论中发挥“积极作用”。此前有报道称,扎克伯格上周在海湖庄园与特朗普共进晚餐,并对特朗普的邀请表示感谢。克莱格还承认,在疫情期间,该公司在内容审核方面“做得有点过火”,这似乎是为了安抚指责meta审查的特朗普。这位meta高管表示,该公司致力于改进其内容审核做法,以确保“精确和准确”,并承认该公司在删除无害内容方面面临用户的强烈反对。

英特尔跌2.27%。英特尔在CEO帕特·基辛格突然离职后,正紧急寻找继任者。据悉,公司倾向于外部选拔,候选人包括Marvell CEO马特·墨菲和前Cadence CEO陈立武。受多年管理层动荡影响,英特尔内部接班人储备不足,促使董事会打破传统,聘请高管猎头公司Spencer Stuart展开全球搜寻。现任CFO大卫·津斯纳与执行副总裁米歇尔·霍尔索斯暂任联合CEO。尽管英特尔仍是全球芯片行业的重要玩家,但近年来已失去超过200亿美元市场份额,新CEO需应对严峻挑战,带领公司实现转型复兴。

金融股多数下跌。瑞穗金融跌超2%,富国银行跌超1%,维萨、万事达、美国银行跌近1%,第一资本金融、德意志银行、摩根大通、高盛、贝莱德、瑞银集团、摩根士丹利、美国合众银行、地区金融小幅下跌,花旗集团、美国运通、旅行者保险小幅上涨,美国国际集团涨超1%。

能源股全线收跌。西方石油、埃克森美孚跌近3%,墨菲石油、康菲石油、雪佛龙、帝国石油跌超2%,壳牌、斯伦贝谢、英国石油跌超1%,阿帕奇石油、巴西石油跌近1%,杜克能源小幅下跌,美国能源平收。

热门中概股多数下跌,纳斯达克中国金龙指数跌1.38%。名创优品跌超5%,唯品会跌超4%,京东、斗鱼、微博跌超3%,富途控股跌超2%,百度、爱奇艺、理想汽车、小马智行跌超1%,腾讯音乐、阿里巴巴、蔚来、哔哩哔哩小幅下跌,虎牙平收,拼多多、新东方、满帮、小鹏汽车小幅上涨,网易涨超1%。