“医美茅”爱美客又交出了一份低于市场预期的成绩单。

近期,爱美客发布其最新季度财报。公司前三季度实现营收约23.76亿元,同比增长9.5%;归母净利润达到15.9亿元,同比增长11.8%。相比去年同期45.71%的营收增速以及42.95%的归母净利润增速,下滑幅度明显。

仅从第三季度来看,公司实现营收约7.19亿元,较上年同期仅增长1.1%;归母净利润达到4.65亿元,较上年同期仅增长2.13%。

超90%的毛利率,营收与净利润均实现超双位数的高增长,一度使得爱美客成为投资者眼中的香饽饽,其市值最高曾攀上1700亿元。然而今年,爱美客明显陷入增长困境。

今年第二季度,爱美客的营收增速与归母净利润增速便已经双双下跌至个位数,分别为2.35%和8.03%。彼时,不及预期的半年报业绩表现给市场当头一棒。次日,爱美客股价放量大跌12.31%,市值单日便蒸发61亿元。

受股市大盘情绪回暖影响,近期爱美客股价有所攀升,但截至发稿,其市值仍然距离其最高点时跌去约60%。曾经高歌猛进的“医美茅”,如今成为深埋不少股民的“巨坑”。更令人担忧的是,爱美客的增速放缓,并没有减弱的趋势。

医美“印钞机”

当下提及医美,玻尿酸绝对是一个绕不开的项目。因为创伤较小,填充效果明显,玻尿酸近年来广受女性消费者青睐。而A股近些年也凭借玻尿酸概念,一举诞生数个市值百亿的公司,如爱美客、华熙生物、贝泰妮等。

数据显示,自2019年开始,爱美客的毛利率便从未跌出90%,低生产成本高出厂价,堪比茅台。与华熙生物一开始主靠生产玻尿酸原料、贝泰妮聚焦C端玻尿酸产品不同,爱美客旗下的玻尿酸产品,售卖对象是B端的美容机构。没有大规模面向C端的营销成本,净利润率也比其他医美公司高出一大截。自2020年开始,爱美客的净利润率便稳定在60%以上。

更难能可贵的是,用于B端医美行业的玻尿酸产品属于第三类医疗器械,有一定的获批准入门槛及申报周期,起初竞争格局并不激烈。在行业早期,爱美客率先抢占山头,产品快速放量,扩大市场规模。而这款帮助爱美客打下江山的产品便是“嗨体”。

作为国内首款用于填充颈纹的注射用透明质酸钠复合溶液,“嗨体”于2017年一经上市便大受欢迎,当年卖出11.97万支。2019年,“嗨体”的销量已经上升至68.8万支。随之而来,爱美客的营收也水涨创高,从2017年的2.22亿元上升至2019年的5.58亿元,年均复合增速达到58.54%;归母净利润则从0.82亿元上涨至3.06亿元,年均复合增速达到93.17%。

量价齐升,这是所有消费行业公司最羡慕的商业模式。在““嗨体”上尝到甜头后,爱美客又马不停蹄研发出新品“濡白天使”,并于2021年6月获批上市。这款凝胶类聚左旋乳酸注射产品,用于鼻唇沟皱纹,虽然不再试玻尿酸类注射产品,却依然复刻了“嗨体”的成功。

2022年至2023年,爱美客来自凝胶类注射产品的营收分别达到6.38亿元和11.58亿元,同比增速则分别达到65.61%和81.43%。其中,“濡白天使”是爱美客凝胶类注射产品的主力军。

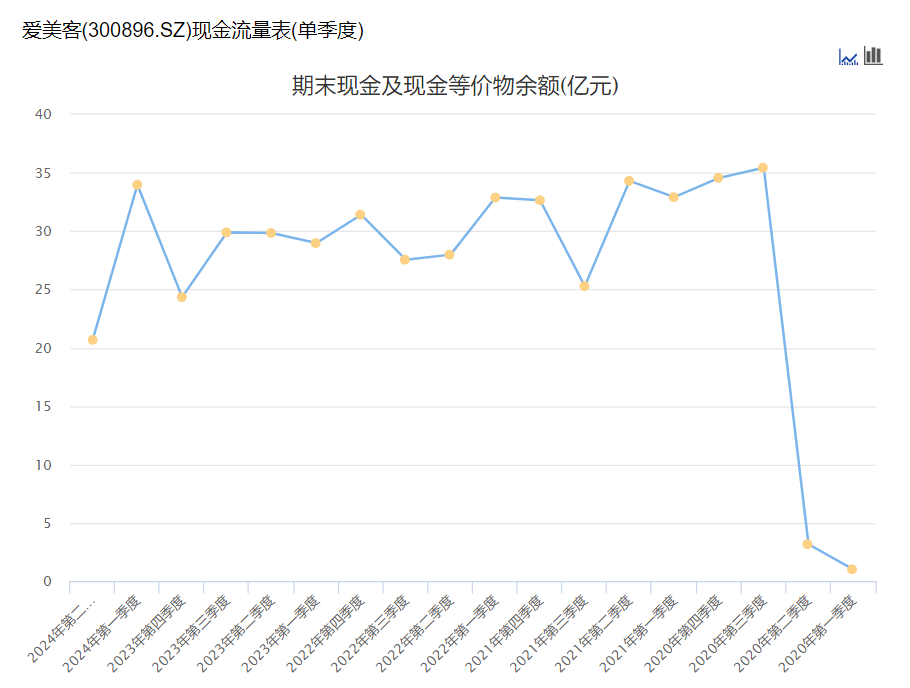

可以说,正是“嗨体”与“濡白天使”两大拳头产品,让爱美客成功坐上“医美茅”的宝座,并为爱美客带来源源不断的现金流。数据显示,自2020年第三季度始,爱美客季度期末现金及现金等价物余额明显上了一个新台阶,且此后都大致稳定在20-35亿元区间。

竞争加剧,以价换量

率先把握住行业趋势,抢占先机推出产品,爱美客确实做到了“早起的鸟儿有虫吃”。然而,随着其他医美或生物医药企业相继进入这个红利市场并推出相应替代品,爱美客先发制人的优势逐渐减弱,一家独大的局面正在被打破。

截至2024年上半年,溶液类注射产品与凝胶类注射产品占爱美客总营收的比例分别约为58.92%和39.16%。两大拳头产品“嗨体”和“濡白天使”已经成为爱美客营收贡献的主要功臣。

在颈纹修复领域,“嗨体”一度是称霸市场的存在,如今却劲敌环伺。今年7月30日,继爱美客之后,华熙生物成为国内第二家拿到复合溶液械三批证企业。其旗下产品“润致·格格”正式获批上市,一举打破“嗨体”在颈纹修复领域的垄断地位。

2023年8月,锦波生物与欧莱雅旗下品牌修丽可合作研发的“注射用重组Ⅲ型人源化胶原蛋白溶液”正式获批。这款名为“修丽可铂研胶原针”的注射产品适用于额头纹、鱼尾纹等,且不排除未来有用于修复颈纹的可能。这也被外界视为“嗨体”的有力潜在竞争者。

同样,在鼻唇沟领域,“濡白天使”也面临不少竞争者的挑战,例如,华东医药的“少女针”、艾维岚的“童颜针”,以及进口童颜产品“艾塑菲”等。此外,还有不少其他生物医药企业如四环医药、杭盖生物、西宏生物等将相应医美注射产品提上日程。

为了应对愈发激烈的竞争局面,以及消费降级的大背景下,爱美客旗下产品的出厂价格也开始下滑,以实现以价换量。

数据显示,2021年至2023年,爱美客溶液产品的平均出厂价格分别为384元/支、374元/支以及325元/支,分别同比下滑3%和13%;销量则分别为272万支、345万支和514万支,分别同比增长27%和49%。

然而,以价换量并未成功换来整体销售额的增长。2023年下半年,爱美客溶液类产品实现营收7.97亿元,环比下滑8.81%。这是爱美客推出“嗨体”以来,其溶液类产品首次出现环比负增长的情况。

凝胶类产品营收增速同样不容乐观。2022年上半年至2024年上半年,公司凝胶类产品营收分别为2.37亿元、5.66亿元和6.49亿元,同比营收增速则分别为60.14%、138.82%和14.67%。2021年7月,“濡白天使”上市,使得爱美客凝胶类产品营收在接下来的两年有了较快的增长,但这一趋势也在今年降温明显。

增长放缓如何解决?

纵观爱美客的发展历程,爆款产品“嗨体”与“濡白天使”功不可没,上市后均成功推动爱美客当年业绩大幅上涨。

有业内人士对《节点财经》表示:“爱美客的增长主要通过不断上市的新品来推动。判断爱美客能否解决增速下滑问题,则需要考虑其新品的推出及放量情况。”

以往,爱美客的产品重心集中在玻尿酸领域。随着越来越多玩家入局玻尿酸,爱美客的竞争优势减弱,爱美客也尝试着降低对玻尿酸注射产品的依赖,开始布局肉毒素、重组胶原蛋白赛道。

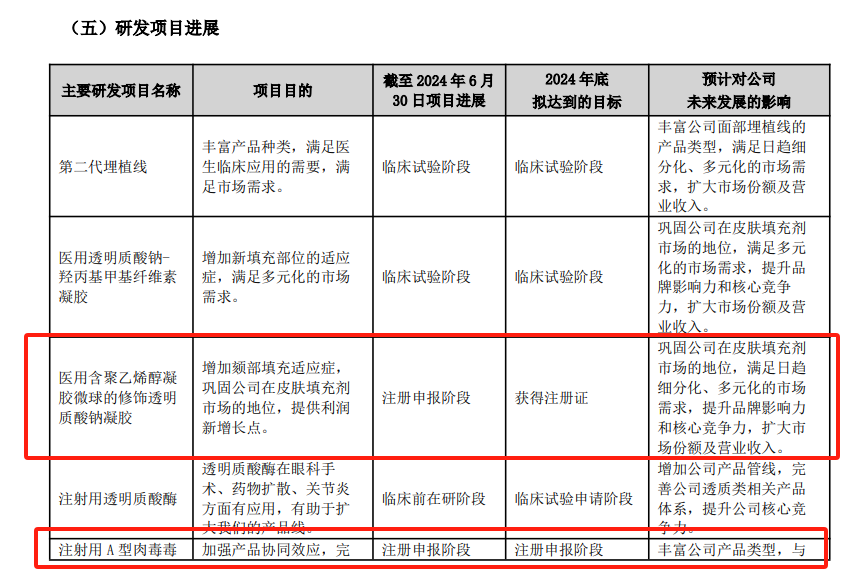

半年报显示,目前,爱美客有十项主要研发项目。其中,进展较快的,一项是用于纠正颏部后缩的医用含聚乙烯醇凝胶微球的修饰透明质酸钠凝胶,另一项是用于改善眉间纹的注射用A型肉毒素,两大项目均处于注册申报阶段。

前者拟在2024年底获得注册证,有望实现率先上市,其放量情况值得关注。不过,这类透明质酸钠凝胶更多是巩固爱美客在竞争日益激烈皮肤填充领域的市场地位,无法拓展产品类型。

此外,用于软组织提升的第二代面部埋植线处于临床试验阶段;用于成人浅层皮肤手术前对皮肤局部麻醉的利多卡因丁卡因乳膏处于临床试验阶段;用于溶解透明质酸的注射用透明质酸酶处于临床前在研阶段。上述这些产品离获批上市还有不小的距离。

为加快产品上市进程,爱美客还选择了代理进口医美产品的模式。2023年11月,爱美客宣布代理韩国Hunos肉毒素,但目前仍然在申请审批阶段。与爱美客差不多同期竞争肉毒 素代理市场的还有复星医药、华东医药、昊海生科等。哪家能率先突出重围,仍然是未知数。

玻尿酸产品爆发的红利期即将过去,审批门槛带来的竞争壁垒也在降低。不可否认,爱美客正在朝不同的新方向努力尝试,但短期看,这依然是远水救不了近火。投资者们不再被“医美茅”的光环迷惑,毕竟,爱美客不是真的“茅台”。