在多重利好推动下,上周五A股迎来强劲反弹,全市场超5000只个股上涨,沪深两市全天成交额2.1万亿元。最终沪指涨2.91%,深证成指涨4.71%,创业板指大涨7.95%,投资热情再度点燃。

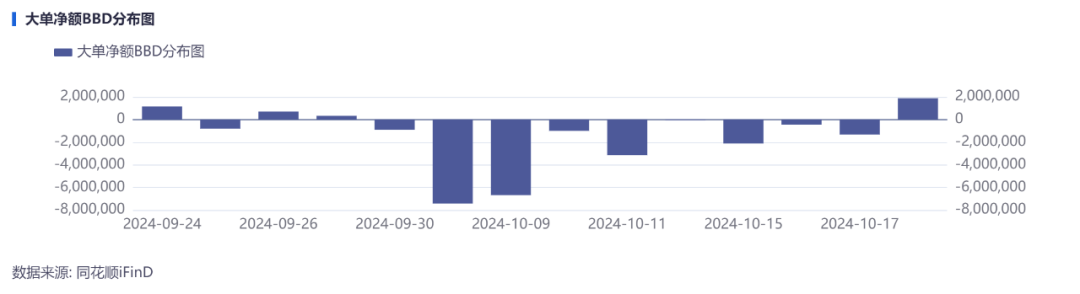

同花顺显示的大单净额流向显示,大单资金从9月30日便保持净流出状态至10月16日,但上周五首次扭转趋势,净流入188亿元。 业内人士认为,大单净额资金流向反映机构资金流向情况,这或许表明部分机构出现回流。

本轮反弹以来,两市大单净额流向图

来源:同花顺iFind,9月24日至10月18日

事实上,尽管10月以来,A股行情以震荡调整为主,但沪深两市成交量一直居高不下。Wind数据显示,9月24日以来的14个交易日中,有13个交易日的股票成交额突破万亿元,平均成交额达1.85万亿元,超过了上一轮牛市行情下的日均成交额。

展望后市,机构投资者认为,市场成交活跃,A股有望掀起第二轮上涨行情,前期领涨的大科技、券商有望继续表现突出。

科创、创业板领涨

大科技、券商板块亮眼

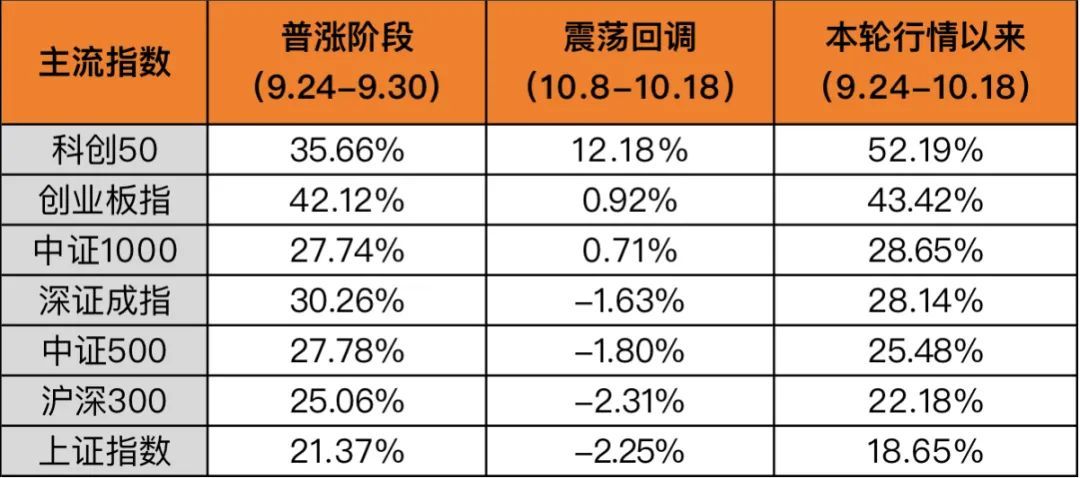

交易热情高涨下,哪类资产弹性更高?从本轮行情以来的表现看, 无论是节前的普涨行情,还是节后的震荡分化行情,以科创50指数、创业板指为代表的高成长性资产都有更惊艳表现,反映出市场对成长性资产后市表现的普遍共识。

Wind数据显示,国庆节前创业板指数、科创50指数领涨,涨幅均超35%,节后震荡回调期间也继续领涨,保持了正收益。截至10月18日收盘,科创50指数、创业板指数涨幅仍达52%、43%。

表:本轮行情以来,A股主流指数表现

数据来源:wind,截至2024.10.18

具体到行业来看,TMT板块表现最为亮眼,电子、计算机、通信、传媒不仅在节前弹性更强,在节后回调市场下,也逆市上涨,显示出高成长板块的强劲韧性。

此外,受益于资本市场支持政策的批量落地和交易行情的持续高涨, 以券商为代表的非银金融板块也表现突出,成为本轮行情的另一投资主线。本轮行情以来截至10月18日,计算机、电子、非银金融三个板块领涨,涨幅分别为44%、42%、38%。

表:本轮行情以来,申万一级行业指数表现

数据来源:wind,截至2024.10.18

多重利好

科技股扛起后市投资主线?

大科技板块为何领涨?机构人士认为,一方面源自行业本身的高弹性投资特征所致。 作为高成长性行业,包括半导体、计算机、光伏锂电、创新药等在内的科技主题行业,具有较高的进攻弹性,在牛市行情中往往能够展现出更好的估值扩张和业绩弹性。而回溯A股历史规律,这类高贝塔、高成长性的资产在历史每一轮牛市也都会有比较亮眼的表现。基于经验视角,机构投资者后市普遍看好科技属性较强的创业板、科创板以及双创指数的表现。另一方面, 在国家大力推进新质生产力进程中,科技板块起着更重要的引领作用,有着更为坚实的投资逻辑,基本面近期向好明显。

以半导体为例,有公募人士指出,在中美贸易摩擦背景下,国产替代、自主可控的长周期逻辑并没有发生改变;从中期产业角度看,从去年四季度开始,全球半导体产业链就已经出现景气度修复,而国内芯片产业的景气修复起步较晚,PB角度上,估值还处于历史低位;从短期财务基本面看,已经预披露三季报业绩的电子、半导体成份股中,过半数上市公司呈现业绩预增状态,整个板块表现相对稳健。因此无论后市是演变成新一轮的类新能源牛市,还是结构性牛市,芯片、电子板块都有望取得超越大盘的亮眼表现。

此外, 叠加“推进中国式现代化,科技要打头阵”的高层定调,科技板块也将受到一系列利好政策的催化。中泰证券指出,在市场意识到政策框架并未转向,以及财政力度保持定力,财政方向的重点仍在新质生产力相关科技板块后,预计节后市场的主线或依然是科技股。

具体到投资上,本轮行情无论是个人投资者还是机构投资者,均将指数基金作为重要选择。

券商等大金融板块

配置价值获青睐

以券商为代表的非银金融板块是此轮行情的另一领涨方向,自9月24日以来已累计涨幅38.21%,在31个申万一级行业中位列第三。尤其是在10月18日的大涨行情中,券商股集体拉升,板块整体上涨6.93%,展现出较强的进攻弹性。

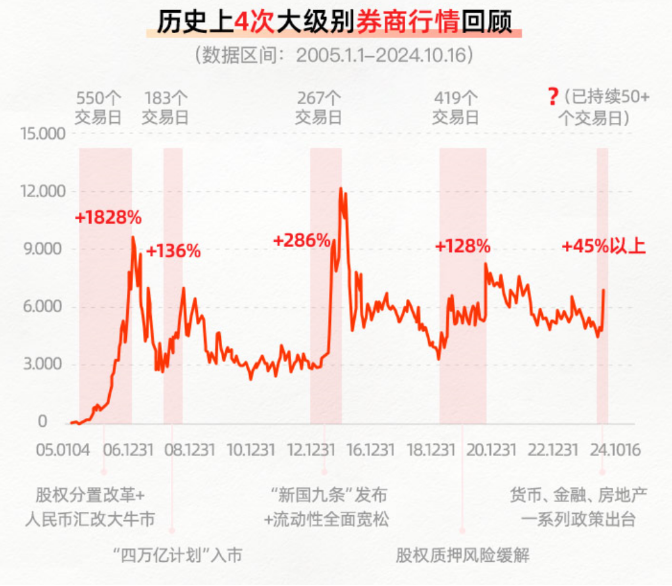

事实上,复盘历次牛市行情,券商板块作为牛市旗手就有着明显的高贝塔特点:比其他行业板块的上涨更快更迅猛,且涨幅往往领先于大盘,所谓牛市“急先锋”即是如此。

数据来源:wind

中信建投非银金融团队介绍,券商本轮行情,始于9月24日金融政策利好叠加高层对经济政策的定调,具有显著“政策牛”特征,券商估值因此有望得以重估。同时,政策组合拳下,投资者信心快速修复,增量资金入市为券商基本面改善也提供了较大空间。

在太平洋证券分析师夏芈卬看来,政策组合拳节奏和力度均大超预期,资本市场相关行业都将迎来情绪面、政策面、基本面三重共振;对证券行业而言,预计其盈利底部会在三季度确认,后续业绩高弹性将得到迅速展现。

除了券商板块,大金融板块的银行也被机构投资者看好,“在目前政策落地效果尚在验证的过程中,银行板块有着更明确的业绩拐点预期和持续的经营能力,使得它们在政策出台后成为投资者的优选配置。”有机构策略分析师表示,投资者也可关注相关指数基金。